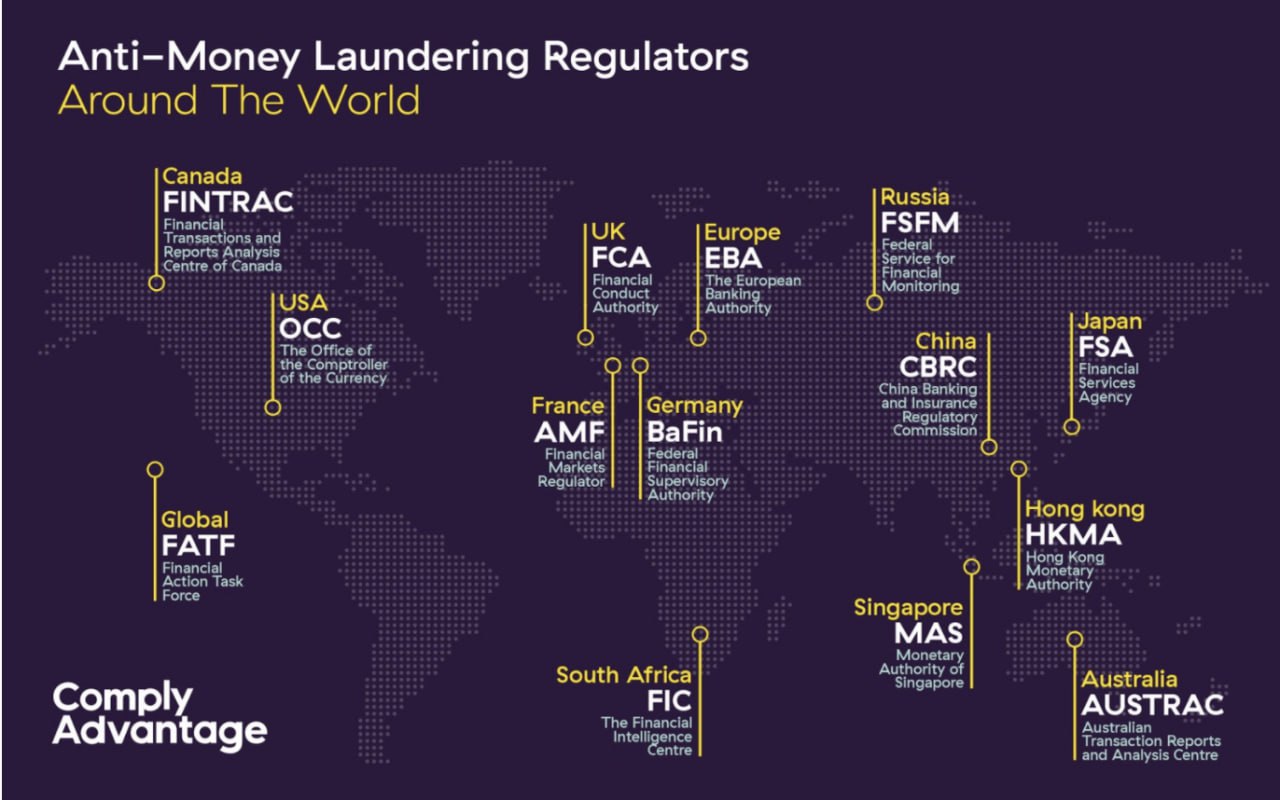

Международные организации по борьбе с отмыванием денег: FATF, FinCEN, Egmont Group и другие

В современном мире финансовых операций одним из важнейших аспектов является противодействие отмыванию денег и финансированию терроризма (AML/CFT). С увеличением глобализации и масштабов международных финансовых потоков появилась необходимость в создании международных организаций и соглашений, которые способствуют обеспечению прозрачности финансовых операций и защищают экономические системы от преступных действий. Одной из ведущих организаций в этой сфере является FATF, однако она не единственная. В этой статье рассмотрим роль FATF и других подобных организаций, занимающихся мониторингом и проверкой финансовых переводов в случае подозрений на нарушения.

Что такое FATF?

FATF (Financial Action Task Force — Группа разработки финансовых мер борьбы с отмыванием денег) — это межправительственная организация, созданная в 1989 году по инициативе стран «Большой семёрки» (G7). Цель FATF заключается в разработке и внедрении стандартов и рекомендаций для борьбы с отмыванием денег, финансированием терроризма и другими угрозами финансовой безопасности.

Основные функции FATF:

- Разработка стандартов и рекомендаций: FATF разрабатывает международные стандарты, которые должны быть внедрены странами для борьбы с отмыванием денег и финансированием терроризма.

- Оценка выполнения стандартов: Организация проводит регулярные проверки стран-членов на предмет выполнения её рекомендаций и внедрения мер для борьбы с финансовыми преступлениями.

- Черные и серые списки: FATF публикует списки стран, которые не соответствуют её стандартам (черные списки) или находятся под наблюдением (серые списки). Это оказывает давление на эти государства и призывает их усилить меры по борьбе с незаконными финансовыми операциями.

- Проверка финансовых операций: FATF активно сотрудничает с финансовыми учреждениями и национальными органами для выявления подозрительных транзакций. Организация требует внедрения механизмов «Знай своего клиента» (KYC), которые обязывают банки проверять личность клиентов и природу их финансовой деятельности.

Когда FATF или национальные органы, следующие её стандартам, обнаруживают подозрительные финансовые операции, они могут инициировать расследование. Например, если физическое лицо отправляет или получает крупные суммы денег, которые не могут быть объяснены легальными источниками, банк или финансовое учреждение может запросить дополнительную информацию у клиента. Если клиент не предоставляет необходимые объяснения или документы, его счета могут быть заморожены, а в дальнейшем могут последовать штрафы или иные правовые меры. Поэтому если с вами связался представитель этой инстанции вам необходимо отвечать на все вопросы правильно и корректно, а также предоставлять всю информацию которую у вас запрашивает представитель FATF.

Другие международные организации по борьбе с финансовыми преступлениями

Помимо FATF, существуют и другие организации, которые также занимаются разработкой стандартов и мониторингом финансовых операций на предмет отмывания денег и других нарушений.

1. Egmont Group (Эгмонтская группа)

Эгмонтская группа была основана в 1995 году и объединяет подразделения финансовой разведки (ПФР) из различных стран мира. Эти ПФР играют ключевую роль в борьбе с отмыванием денег и финансированием терроризма. Они собирают и анализируют финансовую информацию, касающуюся подозрительных транзакций, и обмениваются этой информацией с международными партнёрами.

Эгмонтская группа помогает координировать действия стран в борьбе с финансовыми преступлениями, упрощая обмен данными между государствами. Эти подразделения, такие как Федеральная служба по финансовому мониторингу России или FinCEN в США, могут инициировать проверки банковских операций, требовать от клиентов объяснений их финансовых потоков, а при необходимости предпринимать меры по замораживанию счетов или возбуждению уголовных дел.

2. FinCEN (Financial Crimes Enforcement Network)

FinCEN — это подразделение Министерства финансов США, ответственное за борьбу с финансовыми преступлениями. Оно собирает, анализирует и распространяет данные о подозрительных финансовых операциях, а также сотрудничает с международными партнерами и правоохранительными органами для предотвращения и расследования преступлений.

FinCEN требует от финансовых институтов США соблюдения строгих правил, связанных с KYC, мониторингом транзакций и обязательным отчетом о подозрительных операциях. Если выявляются нарушения, организация может наложить штрафы и санкции на банковские учреждения и их клиентов.

3. Международный валютный фонд (МВФ)

МВФ также активно участвует в борьбе с отмыванием денег и финансированием терроризма. В рамках своей миссии по поддержке экономической стабильности МВФ разрабатывает рекомендации для стран-участниц по внедрению эффективных механизмов финансового надзора и контроля. Эти рекомендации часто следуют стандартам FATF, и МВФ проводит оценку выполнения этих стандартов в странах, где функционирует его программа поддержки.

4. Базельский комитет по банковскому надзору (BCBS)

BCBS — это международный орган, ответственный за разработку стандартов регулирования банковской деятельности. Комитет играет ключевую роль в обеспечении финансовой стабильности, и одной из его задач является разработка мер, направленных на предотвращение отмывания денег. Рекомендации BCBS касаются введения банковских правил и стандартов контроля транзакций, направленных на повышение прозрачности финансовых потоков и предотвращение незаконных операций.

5. Европейская служба по борьбе с отмыванием денег (AMLD)

Европейский Союз создал несколько директив по борьбе с отмыванием денег, наиболее известной из которых является Директива AMLD (Anti-Money Laundering Directive). Она устанавливает стандарты для всех стран-членов ЕС, требуя от финансовых институтов внедрения механизмов по проверке клиентов, мониторингу транзакций и подаче отчетов о подозрительных операциях. Директива также требует тесного сотрудничества между национальными органами стран ЕС.

Как работают проверки и взаимодействие с клиентами

Когда международные или национальные органы выявляют подозрительные операции, они инициируют следующие шаги:

- Анализ транзакции: Сначала проводится тщательная проверка транзакции. Это может включать анализ происхождения средств, их назначения и связей с лицами или организациями, замешанными в подозрительной деятельности.

- Запрос на предоставление информации: Клиент может быть вызван для предоставления объяснений или дополнительных документов. Это могут быть справки о доходах, контракты, объясняющие назначение перевода, или любые другие подтверждающие документы.

- Замораживание счетов: Если объяснения не удовлетворительны или клиент отказывается сотрудничать, его счета могут быть заморожены на время проведения расследования.

- Штрафы и правовые последствия: Если нарушение доказано, на клиента могут наложить штрафы или применить другие правовые меры. В некоторых случаях возможна передача дела в правоохранительные органы для возбуждения уголовного дела.

FATF, Эгмонтская группа, FinCEN и другие организации играют ключевую роль в международной борьбе с финансовыми преступлениями. Эти структуры не только разрабатывают стандарты, но и активно участвуют в проверке транзакций, особенно когда возникает подозрение на отмывание денег или финансирование терроризма. Взаимодействие с клиентами, замораживание счетов и наложение штрафов являются важными мерами для обеспечения финансовой прозрачности и защиты мировых экономик от преступных действий.